K rentě vede několik kroků. A úplně prvním krokem je nastřádat PRVNÍ MILION. Proč to nezvládne tolik lidí a a půli cesty skončí? A přitom 90% českých domácností má reálně na to, PRVNÍ MILION NASPOŘIT. Díky Finančnímu plánu od Explicitu nastřádáte první milion během 5 – 10 let.

Naše rodina, říkejme jim třeba Novákovi (manželé s 2 dětmi), má finanční cíl vytvořit do 10 let svůj první milion korun.

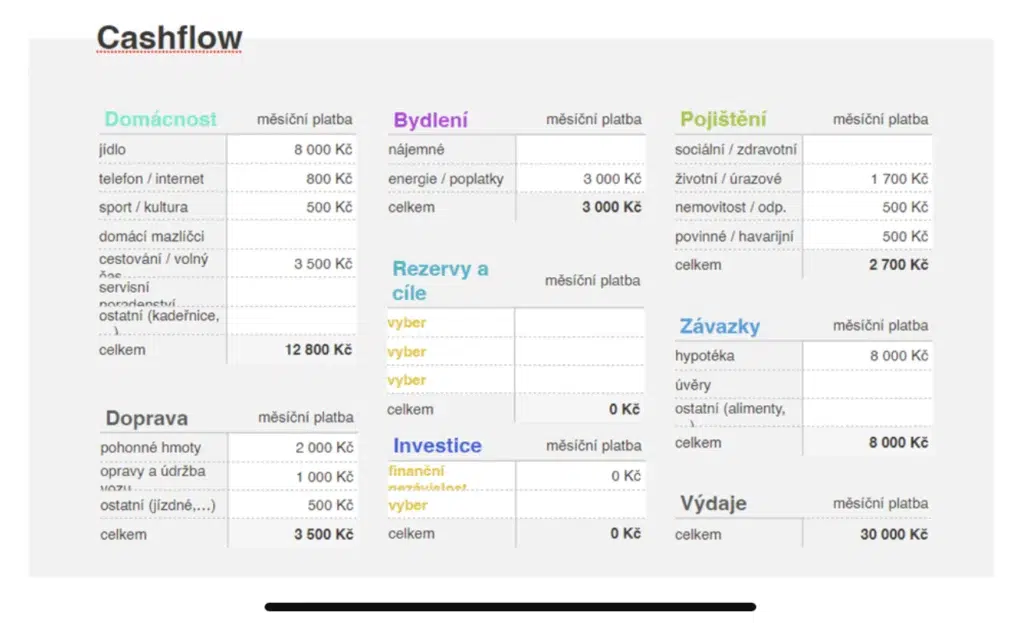

Jejich čisté měsíční příjmy jsou celkem 60.000 Kč. Pan Novák i paní Nováková vydělávají každý 30.000 Kč. Jejich celkové měsíční náklady jsou 30.000 Kč. Bydlí v bytě 3+1, na který si vzali hypotéku.

Jejich kompletní měsíční náklady jsou v tabulce viz níže:

Jak se k milionu dostanou?

Na prvním místě je třeba mít zdravé cashflow. Co to znamená? Jejich celkové měsíční příjmy musí být vyšší než celkové výdaje. A rozdíl je ideálně až jedna třetina, která každý měsíc zbývá do plusu.

Jak to zvládnout?

Je třeba mít roční rozpočty na plánované výdaje (např. dovolené, údržba auta, vzdělání, oblečení, zajištění příjmu a majetku) a tyto roční rozpočty nepřekročit a rozpočítat je do měsíčních výdajů.

Na běžné měsíční výdaje můžete použít obálkovou metodu, kterou znali již naši prarodiče. To znamená, že jednotlivé pravidelné měsíční výdaje odložíte do fyzických obálek a z nich během měsíce čerpáte. Z další výplaty obálky znovu doplníte. Pokud se stane, že vám rozpočet v obálce jeden dva měsíce nebude stačit, nic se neděje. Každopádně další měsíc váš rozpočet v té konkrétní obálce bude o něco nižší a měli byste s ním vyjít. Příklady obálek – na jídlo, dopravu, hypotéku, energie, sport, kulturu, investice atp.

Pokud dneska nevíte, kolik měsíčně vydáváte na jednotlivé položky, můžete si začít vést jednoduché domácí účetnictví. Každý den si budete zapisovat veškeré výdaje (na papír či elektronicky) a 1x za měsíc si tyto výdaje sečtete a budete mít hrubý přehled o svých měsíčních výdajích. Když to uděláte alespoň 3 měsíce po sobě a výdaje zprůměrujete, budete mít už docela dobrý přehled o tom, jak se vaše výdaje pohybují, a pokud se vám nebude líbit jejich výše, můžete se rozhodnout něco s tím udělat.

Existují cesty, jak ušetřit?

Vedením domácího účetnictví dost možná zjistíte, že je nějaký skoro každodenní výdaj, který byste mohli oželet nebo ho nahradit něčím méně nákladným, a že by to měsíčně udělalo velký rozdíl. Například káva, kterou si kupujete na benzínce cestou do práce, vás stojí 60–70 Kč. Pokud si ji koupíte 3x za týden, za měsíc to bude dělat zhruba 800 Kč. Pokud byste tyto peníze investovali každý měsíc po dobu 20 let, tak budete mít na účtu přes 400.000 Kč v dnešních cenách, což je poměrně slušná částka. Možná si tu kávu můžete udělat doma před odjezdem a vzít si ji na cestu nebo si ji dát až v práci.

Dalším způsobem, kterým můžeme ovlivnit své výdaje, je omezení impulzivních nákupů. Reklamy na nás útočí ze všech stran, ale zkusme před rozhodnutím pár hodin počkat a pak zvážit, zda tu věc opravdu potřebujeme.

Jak funguje železná rezerva?

Případné větší nečekané výdaje se pokryjí ze železné rezervy (např. dočasná ztráta zaměstnání, větší oprava auta, nová lednička/pračka). Tuto rezervu je třeba mít ve výši šesti až dvanácti měsíčních výdajů. V případě čerpání z této rezervy je třeba ji v dalších měsících postupně doplnit na původní výši.

Takže máme zdravé cashflow, tedy jsme schopni měsíčně odložit část svých příjmů a máme již vytvořenu železnou rezervu ve výši alespoň 6 měsíčních výdajů (v našem případě 180.000 Kč) uloženou v hotovostních instrumentech tak, aby byla kdykoliv dostupná.

Které investice se vyplatí?

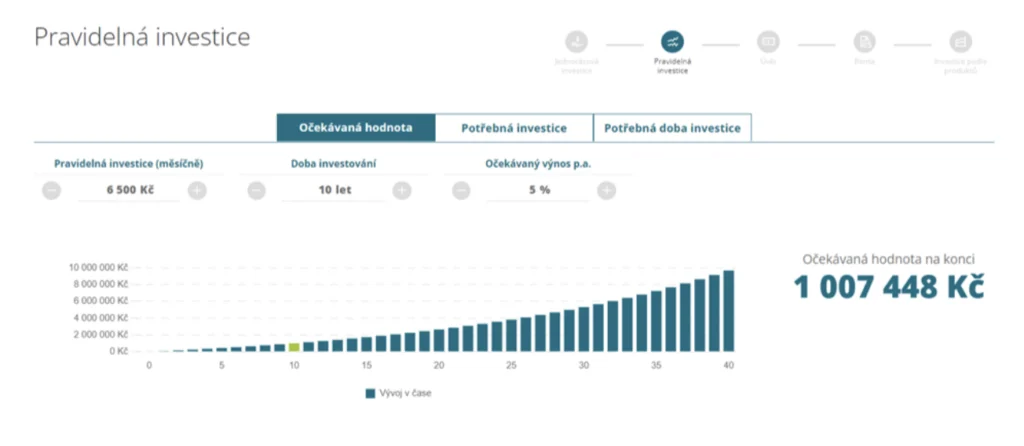

A teď je na řadě otázka: Jakým způsobem se během 10 let dostaneme k našemu prvnímu milionu? Jedna z možností je investovat do kapitálového trhu. V investičním horizontu 10 let již můžeme část prostředků vložit do akcií a část do dluhopisů.

Při očekávaném reálném výnosu 5 % je třeba pravidelně měsíčně investovat 6.500 Kč po dobu deseti let, abychom vytvořili 1 milion. Tedy celkově vložíme za 10 let 780.000 Kč, zisk bude 220.000 Kč. Reálný výnos znamená, že je očištěný o inflaci, tedy s dnešní kupní sílou peněz.

Další možností, jak vytvořit milion korun, je pořízení investičního bytu. Jako příklad si vezmeme byt 2+1 na Zlínsku, v pořizovací hodnotě 3,5 milionu Kč. Deset procent hodnoty nemovitosti dáváme z vlastních zdrojů.

Hypotéka ve výši 3,15 milionu Kč a při sazbě 4,89 % p.a. na 25 let vychází měsíčně přibližně na 18.000 Kč. Nájemné z pronajatého bytu by bylo cca 10.000 Kč, tedy rodina by z vlastních příjmů měsíčně platila 8.000 Kč.

Vydělali bychom za 10 let na nemovitosti 1 milion?

Pokud počítáme průměrné roční zhodnocení nemovitosti na 4 %, tak za 10 let by hodnota investičního bytu stoupla z 3,5 mil přibližně na 5,1 mil Kč, což představuje zhodnocení 1,6 milionu.

Jak vidíte, vytvoření prvního milionu korun není úplně složité, stačí mít kontrolu nad svými příjmy a výdaji a rozdíl vhodně investovat tak, aby peníze pracovaly pro vás.

Během doby deseti let investování do akcií a dluhopisů si projdete výkyvy trhů, tedy trhy nebudou vždy jen růst, ale budou i klesat. V tu chvíli je třeba mít své emoce pod kontrolou a vědět, že poklesy jsou běžnou součástí investování a že mám dlouhodobý investiční horizont. Pokud přijde nenadálý větší výdaj (již zmiňovaná oprava auta nebo ztráta zaměstnání), k pokrytí těchto nákladů slouží nezbytná železná rezerva a nemusíme sahat na peníze, které máme investované dlouhodobě.

Marek Stránský – Finanční konzultant